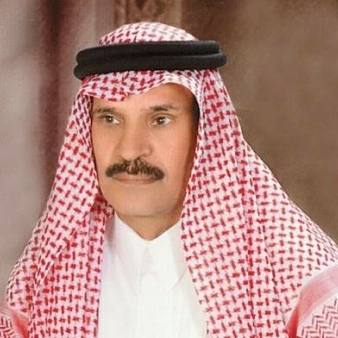

عبدالله بن سالم السلوم

تريليونا دولار أميركي طموح المملكة في تقييم شركتها الوطنية، بعد تحويلها من شركة نفط وغاز إلى شركة طاقة، باستراتيجية وهيكلة جديدة في عام 2018، كخطوة استباقية لإدراج %5 من أسهم الشركة للمستثمرين بقيمة 100 مليار دولار أميركي.

ففي الربع الأول من العام الحالي، قيمت شركة استشارية في مجال الطاقة «وود ماكنزي» الشركة الوطنية (أرامكو) بـ400 مليار دولار، بتقييم استند على بعض المعلومات الداخلية، بالإضافة إلى حسابات سريعة للأصول الملموسة وحقوق الامتياز وإجمالي الاحتياطي، وتوقعات أسعار النفط وتكاليف التشغيل، وضريبة الدخل على الشركة، ومقارنتها بالمؤشرات العالمية لقطاع النفط والغاز.

هذا التقييم، الذي تم نشر رؤوس أقلامه في «بلومبيرغ»، خلق زاوية جديدة للنقاش، متمحورة حول تباين التقييم للشركة الوطنية (أرامكو). فالتساؤل هو: هل يمكن للإدارة الاقتصادية للمملكة تعزيز قيمة شركتها إلى تريليونين خلال سنة واحدة، إن صح تقييم «وود ماكنزي» لها؟ لا شك في أن الجواب واضح وفق المنطق الاقتصادي. أما التساؤل الآخر فهو: هل تقييم «وود ماكنزي» للشركة يعتبر صحيحا، إن استطاعت الإدارة الاقتصادية للمملكة تعزيز قيمة تلك الشركة إلى تريليونين خلال سنة واحدة؟ لا شك أيضا في أن الجواب واضح تماما وفق المنطق نفسه!

عامل تقييم «وود ماكنزي» الشركة الوطنية (أرامكو) كأي شركة عشوائية تخدم في قطاع النفط والغاز، ولم يتطرق إلى أصولها المستقبلية غير الملموسة، كقوة المالك للحصة الأكبر بعد الإدراج «الصندوق السيادي السعودي» في التأثير على قرارات «أوبك»، والقرارات المتعلقة في الحصص السوقية. بالإضافة إلى مدى جدية «أرامكو» في أن تخضع لقوانين حازمة في «حوكمة الشركات»، التي تحد من قرارات تصب في مصلحة المالك الأكبر للشركة، وتتعارض في الوقت نفسه مع مصالح صغار المستثمرين في الـ5 % المدرجة.

لا شك في أن ما استندت عليه «وود ماكنزي» خلق قيمة للشركة، ولكن يجب اعتبار قيمة الأصل غير الملموس كعامل لتلك القيمة، لتظهر لنا القيمة الحقيقية للشركة حسب وجهة نظر المستثمر. فإن صرحت «أرامكو» بأنها لن تخضع لأي قانون من قوانين «حوكمة الشركات»، فشعور المستثمر بالمخاطرة الشديدة أمر بديهي؛ الأمر المسبب لانخفاض قيمة الشركة حسب منظور هذا المستثمر، والعكس صحيح.

لا يمكن لأي جهة كانت تقييم «أرامكو» بشكل سليم، إلا بعد نشر تلك الشركة لجميع جداولها الداخلية وآلية عملها واستراتيجيتها، والقطاعات التي ستخدمها، ومدى جديتها وحزمها في الخوض في «حوكمة الشركات»، ومدى التزام المالك للحصة الأكبر في استخدام موارده للتعزيز المستقبلي لقيمتها. والطلب على تلك الـ5 %عندها هو من سيحدد القيمة الحقيقية لتلك الشركة، «واللي بالجدر يطلعه الملاس».

التعليقات